摘要: 当下,存储芯片整体量价齐升。作为半导体行业风向标之一,结合头部厂商最新财报来深度分析,未来存储行业趋势将有何变化?景气市况能否持续?

通过持续减产保价,存储行业整体状态正在不断回升,存储芯片价格普遍上涨超过10%,头部厂商营收逐步扭亏为盈。展望全年,行业景气度持续回升。

最新业绩大PK,头部引领上升

厂商营收持续改善。截至目前,全球头部存储厂商均已公布2024Q1财报,得益于市场供需平衡改善,消费、AI等终端需求持续上升,带动原厂业绩快速成长。

具体看,以三星及SK海力士等为代表的头部存储原厂营收快速回调,存储季度营收规模均超90亿美元,稳居前列水平。第二梯队中,美光、东芝、西部数据及铠侠等存储季度营收在20-60亿美元区间,业绩成长亮眼。第三梯队中,南亚科、华邦电等中国台湾厂商营收优于预期,其他如慧荣等主控芯片厂商,威刚、江波龙等领先模组原厂,兆易创新等国产头部厂商业绩也持续得到改善。

资料来源:各公司最新财报及预测、芯八哥整理

行业增长逐步回正。从厂商最新营收增长数据看,2024Q1以佰维存储、江波龙及德明利等国产原厂增长位居前列,头部厂商中SK海力士同比增长144.29%,三星、美光等营收持续回正;净利润增长方面,威刚为代表模组厂商盈利改善明显,三星、SK海力士、美光及西部数据等头部原厂扭亏为盈,为存储市场释放出了良好信号。

资料来源:各公司最新财报及预测、芯八哥整理

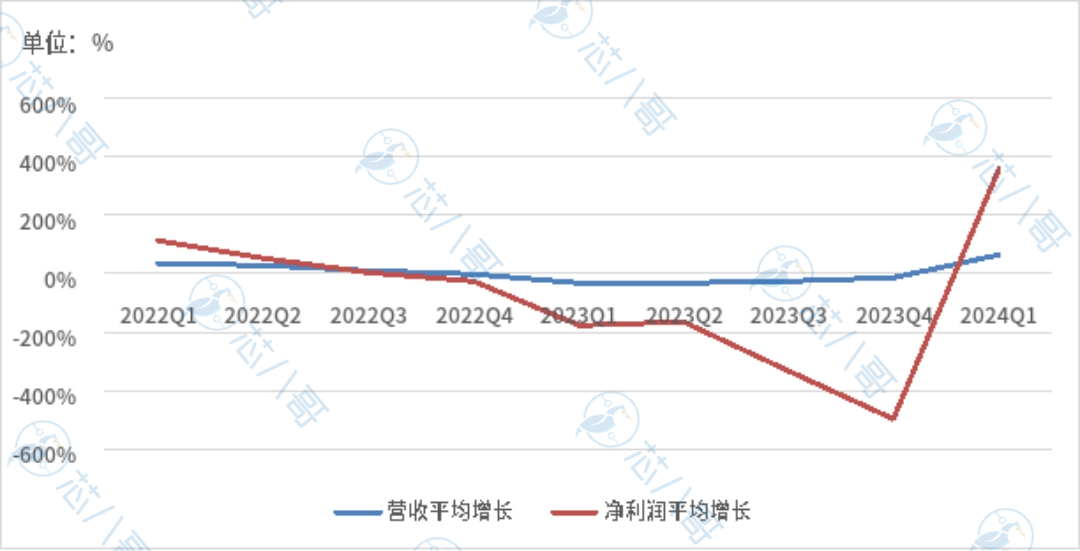

从行业头部原厂平均营收及及利润增长走势看,2024Q1行业触底回升态势明显。

全球上市存储厂商营收及净利润平均增长情况

资料来源:各公司最新财报及预测、芯八哥整理

厂商利润扭亏为盈。从厂商毛利及净利情况看,国产厂商效益利好明显,如澜起科技等持续受益于AI端应用增长,普冉EEPROM出货量持续改善,兆易创新客户提货意愿明显提高,江波龙毛利率创历史新高。中国台湾厂商中,利基存储龙头华邦电及旺宏毛利改善明显,威刚等模组厂商利润回升明显。头部原厂中,三星表示24Q1内存业务在连续4个季度亏损后首次恢复盈利,SK海力士利润持续大幅改善(NAND扭亏为盈),美光毛利表现和未来指引均大超预期。总的来看,国产存储原厂利润增长远超全球平均水平,头部存储原厂实现盈利,显示当前存储行业上升态势明显。

资料来源:各公司最新财报及预测、芯八哥整理

综上,从营收规模看,三星、SK海力士及美光等三巨头体量“遥遥领先”,行业头部集中态势明显;业绩增长方面,佰维存储、江波龙及德明利等国产原厂增长明显,考虑厂商规模看,三星、SK海力士及美光位居前列;从利润水平看,SK海力士及三星等龙头厂商优势明显,澜起科技等国产厂商增长势头良好。

库存有所波动,改善趋势明显

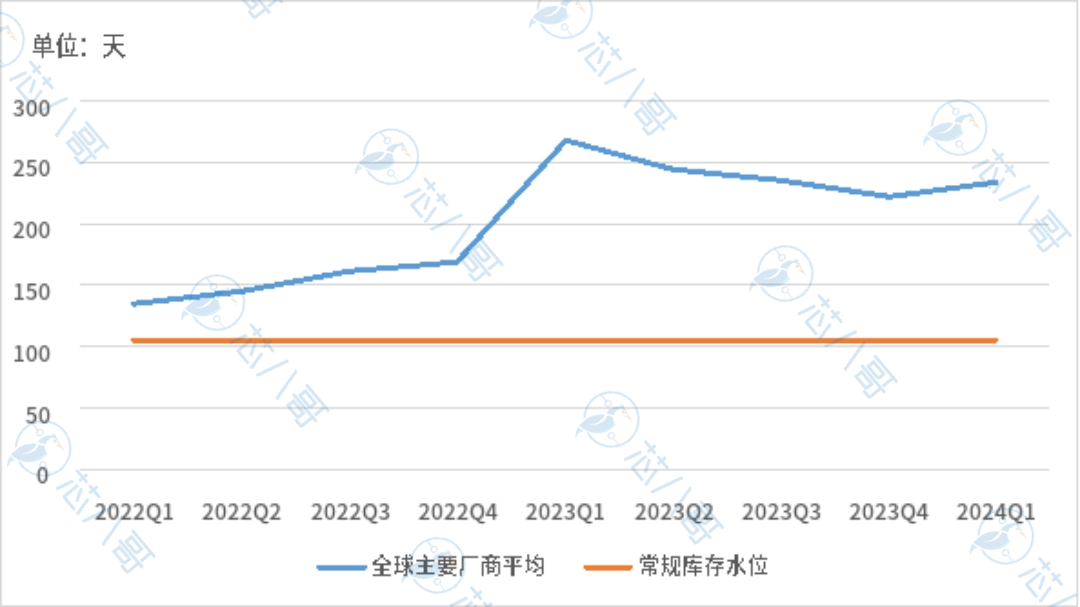

从厂商库存走势看,2023Q1以来存储行业库存持续下降,2024Q1受行业需求增长备货有所增加,库存小幅回升。SK海力士2024Q1库存环比变化不大;美光库存84亿美元,环比基本持平。

最新主要存储厂商存货周转天数变化(单位:天)

资料来源:Wind、各公司年报、芯八哥整理

芯八哥分析,存储原厂经历了2023年减产去库存,当前部分产品库存达到相对健康水平。但相较于行业90-110天左右的常规库存水平,当前库存水位仍较高,需要相关从业人员在实际交易中谨慎评估。

最新全球主要存储厂商平均存货周转天数指数走势

资料来源:Wind、各公司年报、芯八哥整理

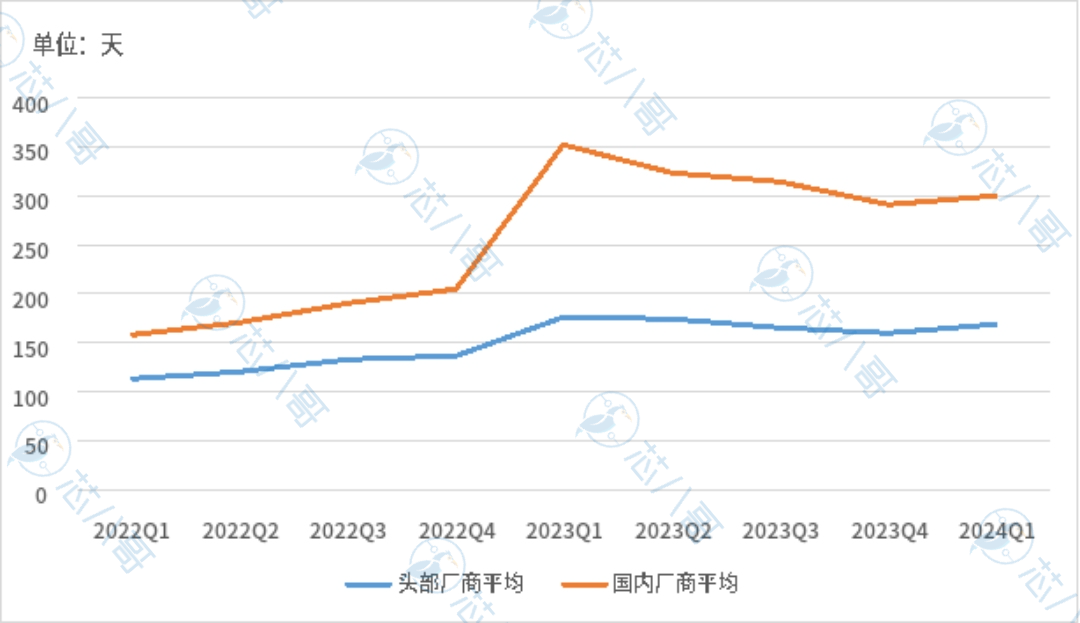

从国内外头部原厂对比看,以兆易创新为代表的国产厂商在通用消费、智能家居等中低端市场占比较高,库存相较于三星等头部原厂水平较高。

头部存储厂商和中国厂商库存走势情况对比

资料来源:Wind、各公司年报、芯八哥整理

综上,当前存储芯片行业景气度逐步回升,但Q1库存受需求影响有所波动。

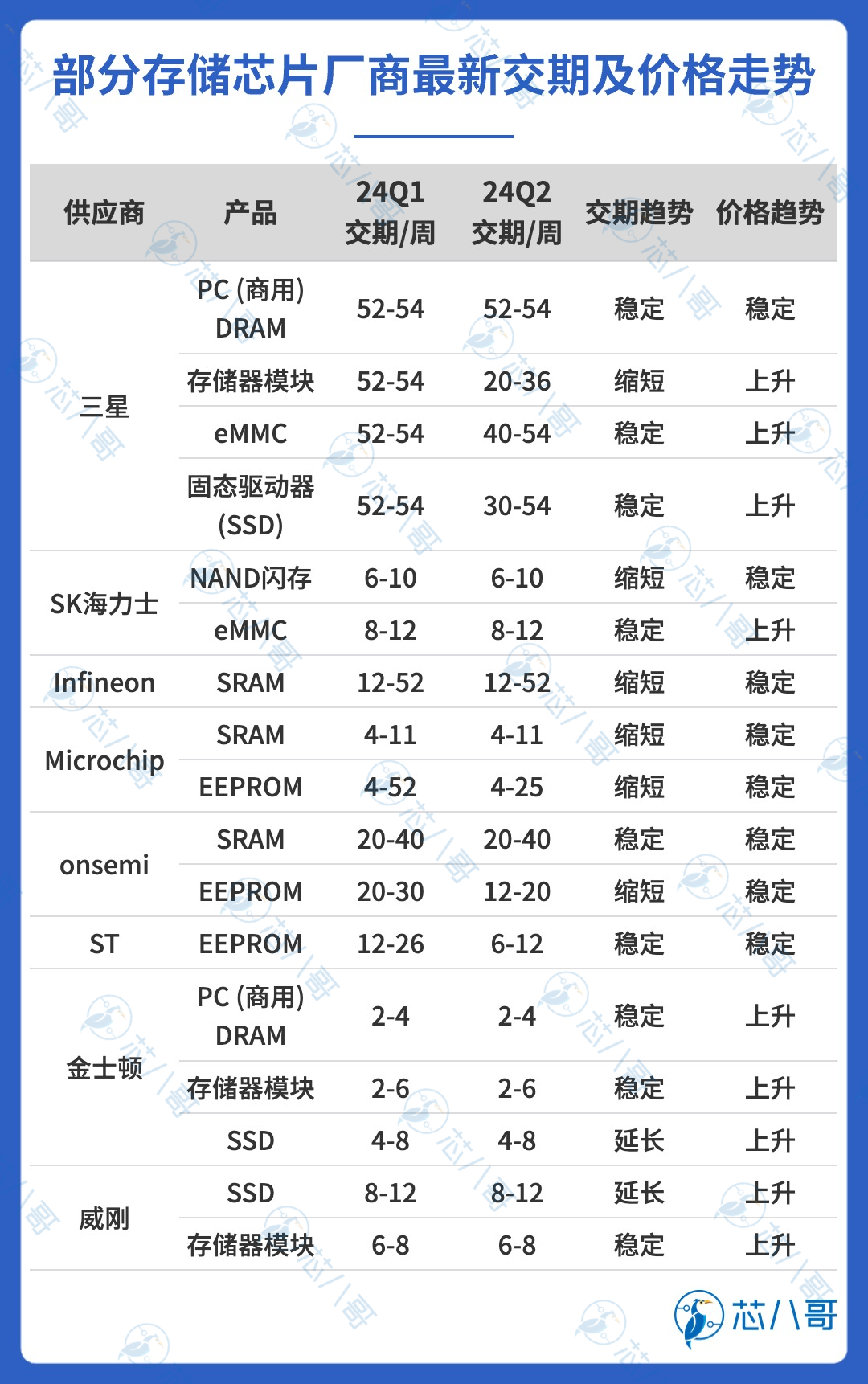

交期维持稳定,部分价格回升

从存储交货周期看,除部分AI用存储产品外,大部分都处于正常供应态势。价格端看,原厂价格持续上升。其中,美光预计2024年DRAM和NAND定价进一步上涨;SK海力士上半年DRAM和NAND价格分别环比上升超20%和30%;三星预计下半年整体价格仍将上涨。

结合Wind数据显示,2024年初以来,头部存储供应商通过强势减产控价,推动产品进入涨价周期。芯八哥结合相关机构预测看,存储芯片在二季度仍会延续涨价趋势。其中,兆易创新表示,2023H2主流DRAM上涨经过1-2个季度的传导,2024Q1利基DRAM价格温和上涨,展望2024Q2-Q3价格持续温和上涨。

2024年初以来DRAM价格持续回升

资料来源:Wind

总的来看,考虑到目前原厂最新财报跨过盈亏平衡点,因此涨价或将持续一段时间以提高盈利能力。

全年预期乐观,关注DDR3市场

就当前原厂的订单及未来预期看,当前存储市场需求呈现逐步复苏态势,AI、汽车维持快速增长,消费类需求改善明显,2024年全年发展预期维持乐观。从厂商发展重点看,随着行业供需关系大幅改善,存储原厂增加资本支出主要用于偏先进产品扩产。其中,SK海力士2024年微弱增加资本支出并主要用于高价值产品扩产,计划TSV产能翻倍,扩大256GB DDR5、16-24GB LPDDR5T等供应,并拓展移动模组如LPCAMM2和AI服务器模组如MCR DIMM等产品矩阵;三星继续增加HBM、1βnm DDR5、QLC SSD等的供应。

资料来源:各公司财报、芯八哥整理

值得关注的是,近期三星、SK海力士正加大对HBM、DDR5 等高端产品投入,计划逐步退出DDR3等市场。作为DDR3主要供应商,产能调整对于终端供应及价格影响较大。

资料来源:芯八哥整理

三星等厂商占DDR3市场主要份额

资料来源:芯八哥整理

目前DDR3等产品价格仍处于历史绝对底部,芯八哥认为,随着DDR3供应缩减,下半年涨价预期值得重点关注。

图表:DDR3价格走势一览

资料来源:Wind

长远看,随着三星、SK海力士及美光等头部厂商加速扩产HBM等高端应用品类,国产厂商在DDR3等中低端市场替代潜力巨大。从量产进展看,包括兆易创新及北京君正等均实现了规模出货,在DDR3产品性能比肩海外厂商,但料号数量方面仍有差距。

资料来源:各公司财报、芯八哥整理

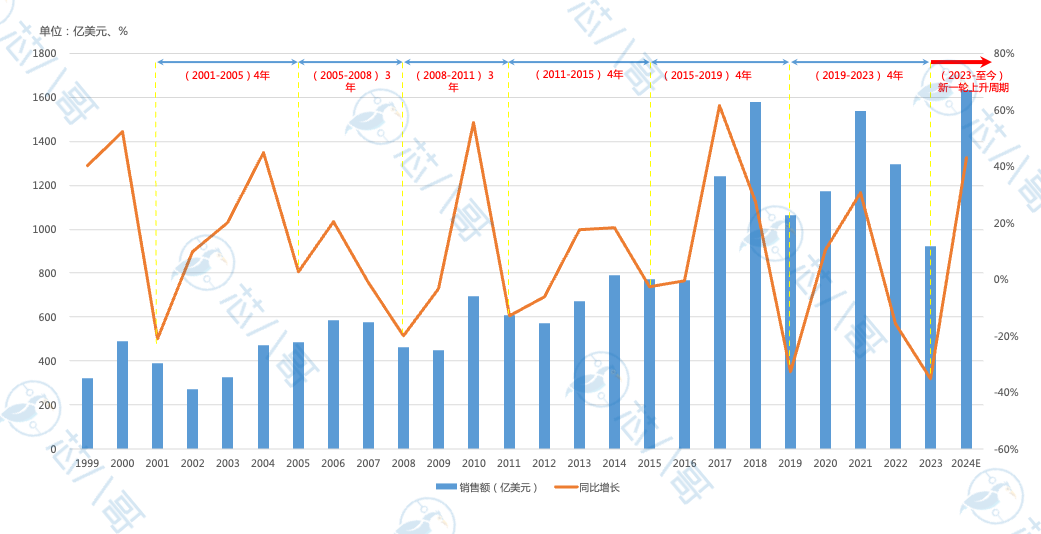

综上,作为全球半导体产业风向标之一的存储芯片,在2024年上半年仍维持向好趋势,价格逐步回升,但库存仍有小幅波动。从存储行业周期来看,其通常遵循 3-4 年为一个波动周期,经历去年至暗时刻之后,以及在台湾省花莲地区的地震后,渠道及下游客户逐步接受上游涨价,量价齐升,交易景气度回热明显,预计今年存储器行情大概率将重回上升通道。

2024年全球存储芯片产业重回上升周期

资料来源:WSTS、芯八哥整理

从全年预期看,存储维持高增长预期,DRAM和NAND Flash合约价持续上涨。芯八哥建议,重点关注DDR3市场供需变化,兆易创新等国产厂商利好明显。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

社群二维码

关注“华强商城“微信公众号

Copyright 2010-2023 hqbuy.com,Inc.All right reserved. 服务热线:400-830-6691 粤ICP备05106676号 经营许可证:粤B2-20210308