摘要: 2024Q2,全球经济整体保持稳定恢复主基调,但不稳定因素仍存。具体看,各国经济复苏不均衡的矛盾仍较为突出,中国、美国稳定回升势头明显,德国、法国为代表的欧盟持续趋弱。

宏观经济与半导体贸易

1、宏观经济分析

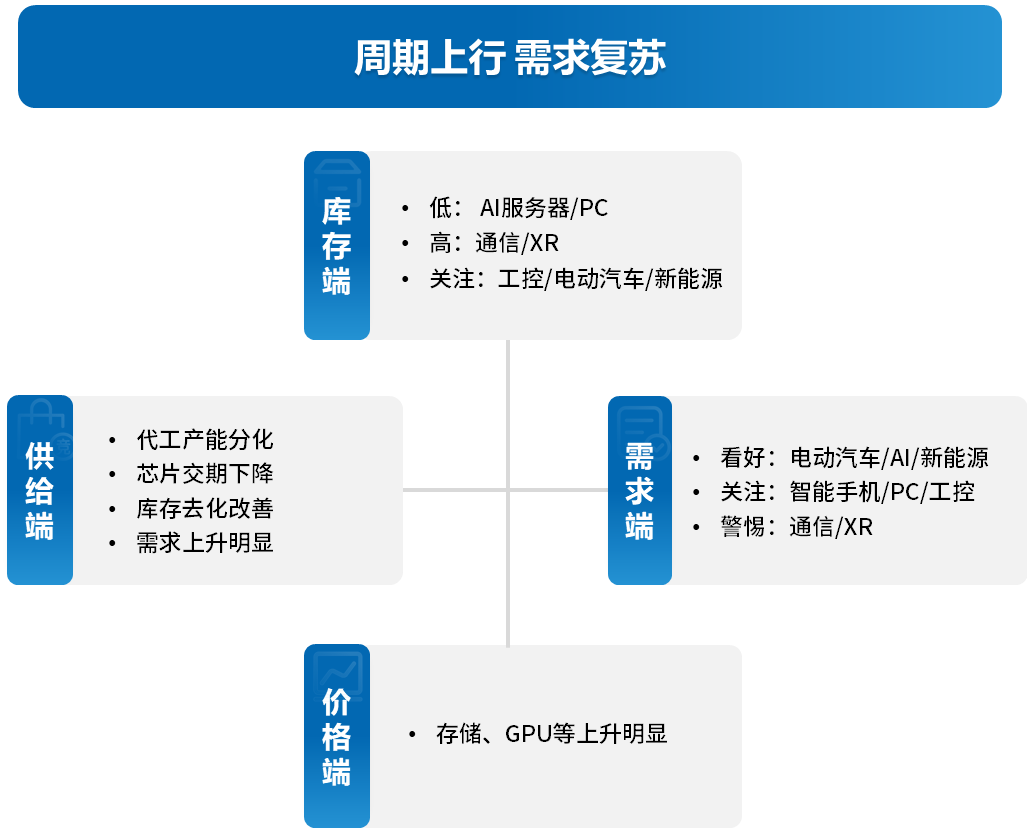

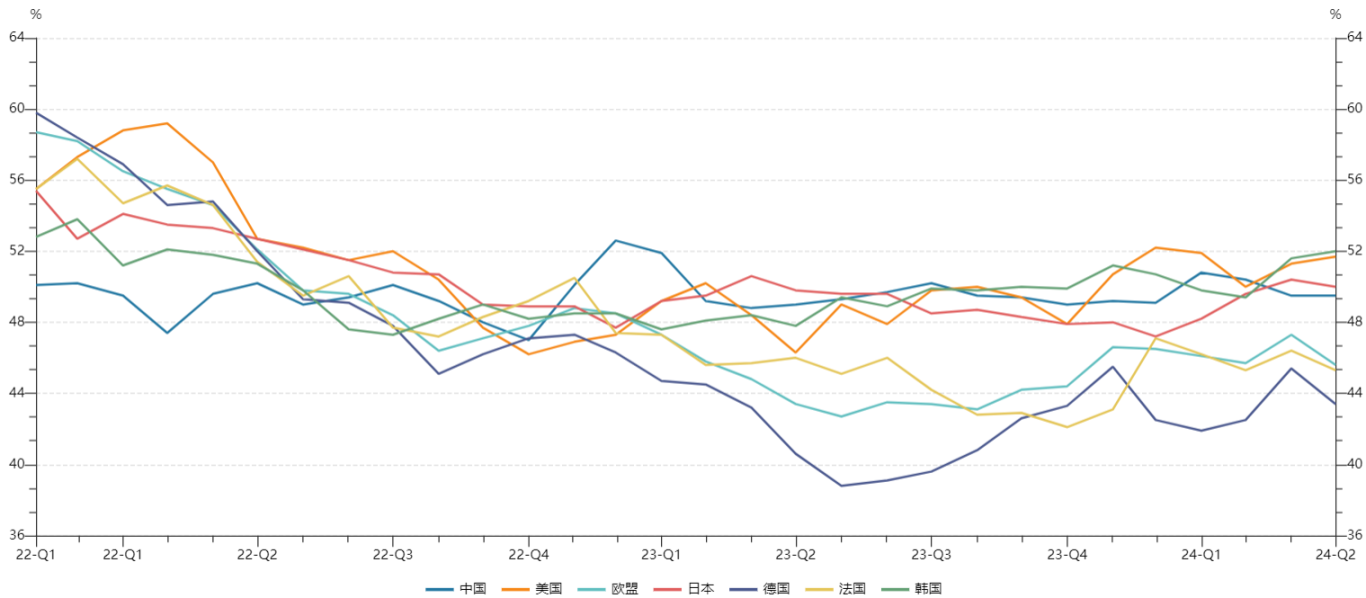

(1)全球制造业波动回升,不确定性仍存 2024Q2,全球经济整体保持稳定恢复主基调,但不稳定因素仍存。具体看,各国经济复苏不均衡的矛盾仍较为突出,中国、美国稳定回升势头明显,德国、法国为代表的欧盟持续趋弱。展望2024Q3,全球经济将会稳定在一个区间波动,延续温和复苏走势。 2024Q2全球主要经济体制造业PMI 资料来源:国家统计局

(2)电子信息制造业稳步增长,增势明显 2024年1-5月,中国电子信息制造业生产稳步增长,出口稳定恢复,效益逐月改善,投资增速加快,行业整体增势明显。 2024年最新电子信息制造业运行情况 资料来源:工信部

2、半导体市场分析

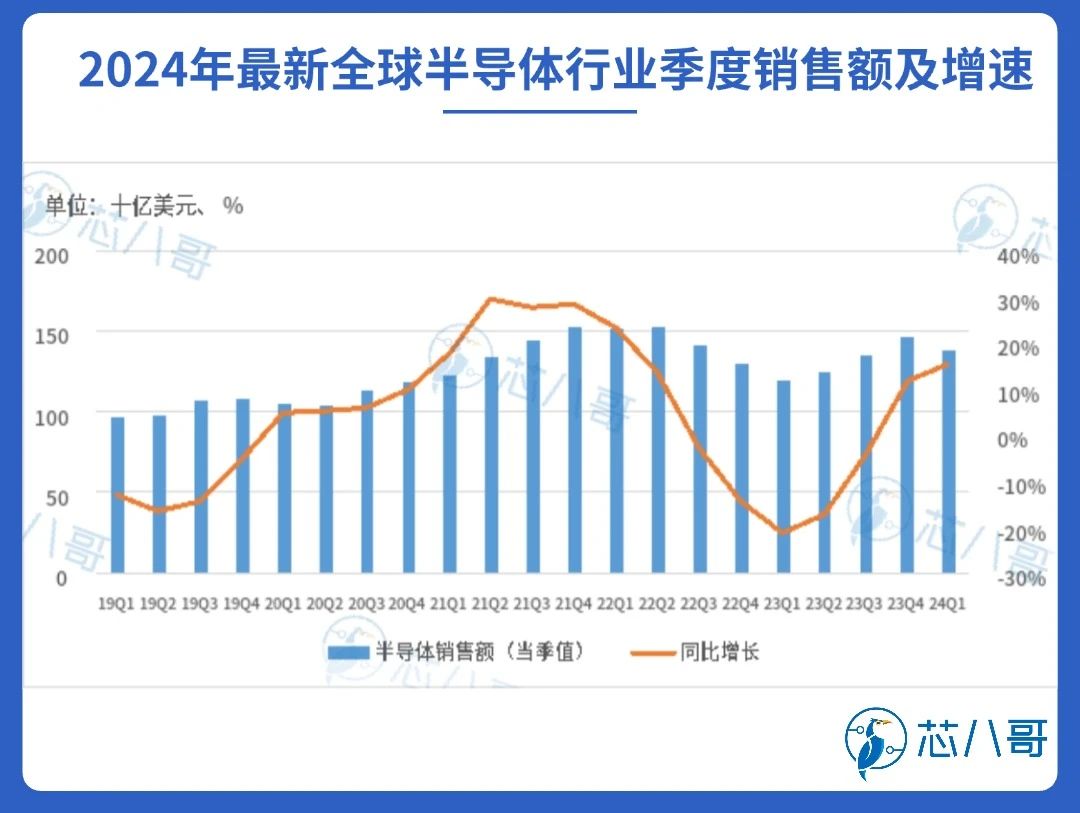

(1)半导体产销季节波动,市场回升明显 根据SIA最新数据,2024年Q1全球半导体行业销售额为1377.0亿美元,同比增长15.2%,环比下降5.7%。从各区域市场看,美洲地区销售额同比增长26.3%,中国大陆地区同比增长27.4%,持续引领全球半导体市场回升。SIA认为同比涨幅高于去年同期,而环比下降的主要原因是季节性原因,预计2024 年第 2-4 季度的同比涨幅将达到两位数,发展预期看好。 资料来源:SIA、芯八哥整理

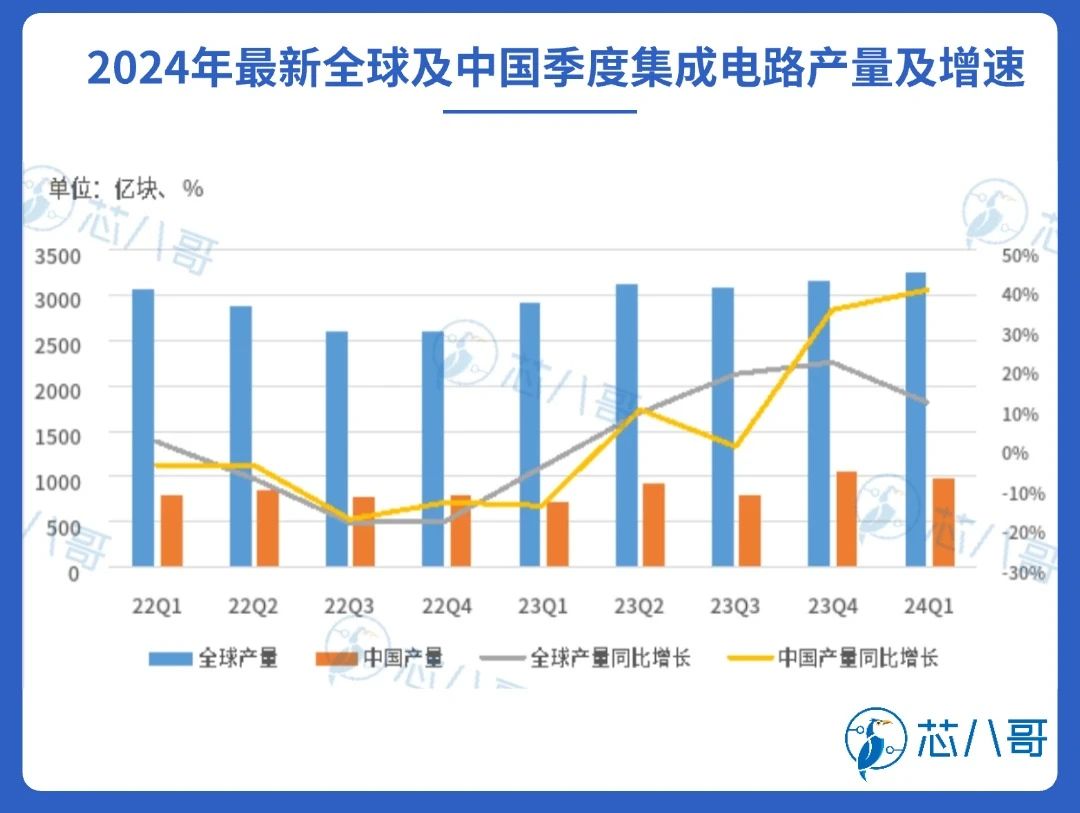

从集成电路产量看,Q1全球集成电路产量超3200亿块,同比增长超11%;中国产量约981亿块,同比增长达40.0%,中国产量呈现高速增长态势。

资料来源:工信部、SIA、芯八哥整理 (2)半导体出口快速回升,国产替代加速 进出口方面,Q1中国集成电路进出口同比回升显著,出口额增长明显,国产芯片替代趋势良好。 资料来源:工信部、SIA、芯八哥整理

(3)半导体指数持续分化,市场信心恢复 从资本市场指数来看,2024Q2费城半导体指数(SOX)上涨10.28%,中国半导体(SW)行业指数下跌1.05%。国内外市场交易呈现两极分化,但整体市场信心回升。 2024Q2费城及申万半导体指数走势 资料来源:Wind

3、芯片交期趋势

(1)芯片交期趋势 2024Q2,全球芯片交期持续缩减,整体交期趋于稳定,车规级芯片和功率器件改善尤为明显,部分产品受库存及需求影响有小幅波动。 资料来源:SFG、芯八哥整理

(2)供应商交期汇总 2024Q2,整体交期和价格改善明显,存储为代表品类量价齐升明显。具体看,模拟芯片、传感器交期和价格趋稳,但产品价格现象倒挂仍明显;分立器件交期进一步减少,价格波动下降;MCU市场两极分化延续,汽车MCU交期和价格持续改善,消费类MCU价格有小幅波动;FPGA、射频行情稳定,存储和高端被动件价格持续回升。 资料来源:富昌电子、Wind、芯八哥整理 4、订单及库存情况

从Q2热度较高的标杆企业行情看,TI、ST、ADI、NXP、Infineon、onsemi及Microchip为代表厂商需求疲软明显延续,部分产品有小幅回升。值得关注的是,TI、ADI等模拟芯片触底回升态势显现,工业需求增长明显;Broadcom、Microchip及TI部分AI相关产品增长明显,热度居高不下。 资料来源:芯八哥整理 从企业订单及库存看,Intel 、Qualcomm、MTK等消费类订单缓慢回升,库存稳定;ST、NXP等汽车库存有所上升,需求低迷;TI、ADI等工业需求有改善迹象;Broadcom等通信订单低迷延续;新能源库存去化接近尾声,需求上升;NVIDIA、AMD及Samsung等 AI相关需求维持高景气度;Infineon等新能源订单稳定,库存持续改善。 注:库存水平表现:高>较高>一般/稳定>较低>低>无 资料来源:芯八哥整理

半导体供应链

设备/材料需求分化,代工产能回升,原厂订单波动,终端持续复苏。

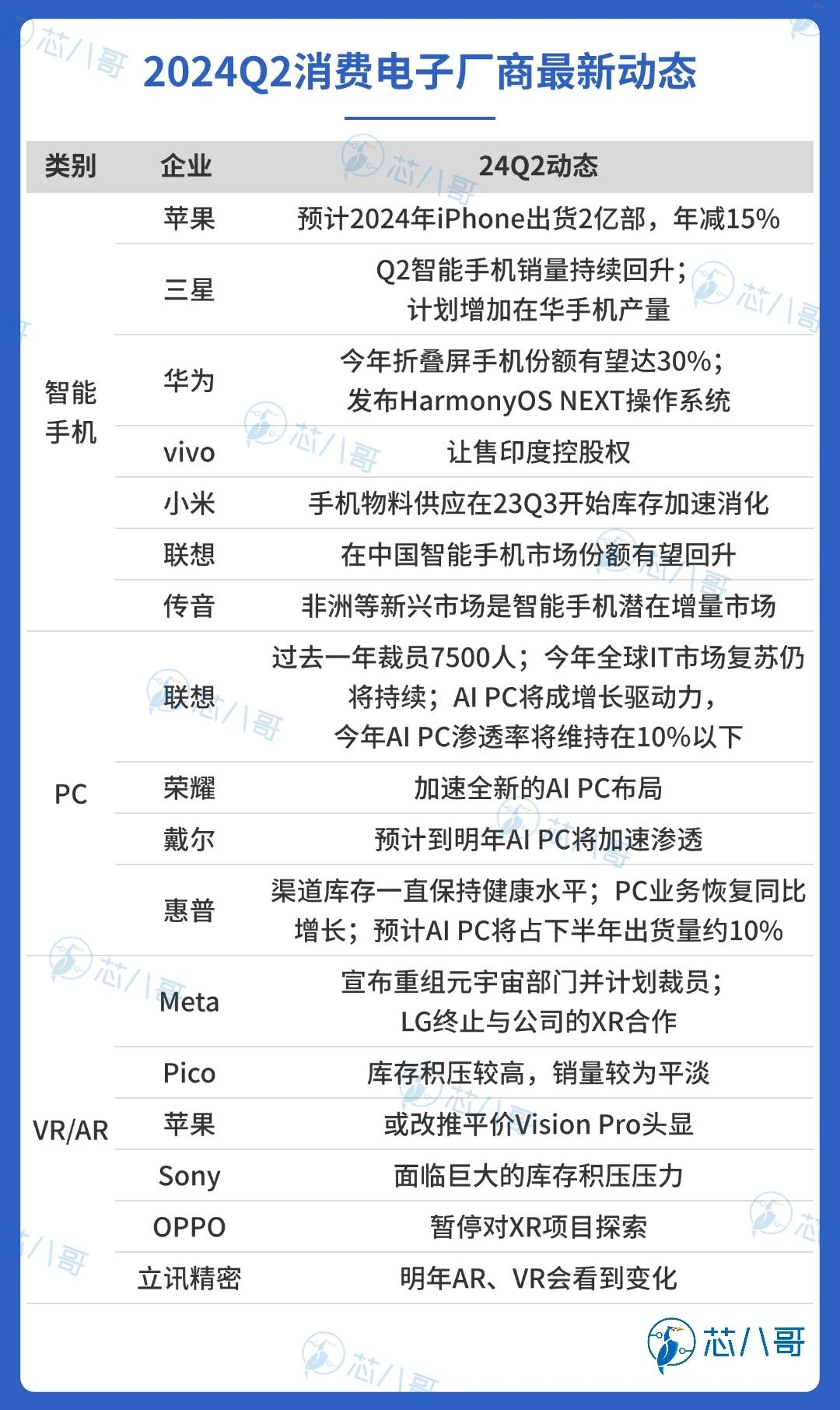

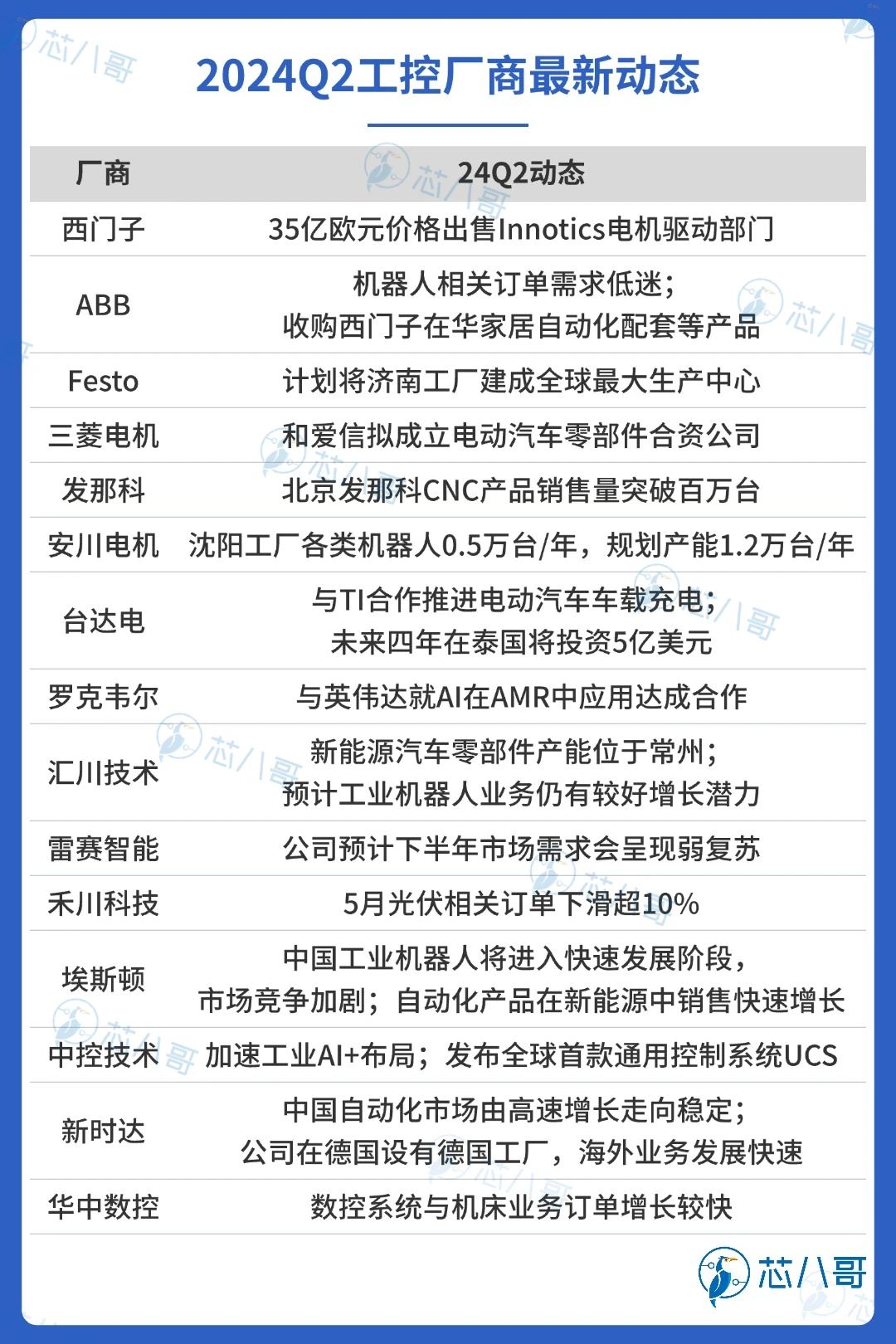

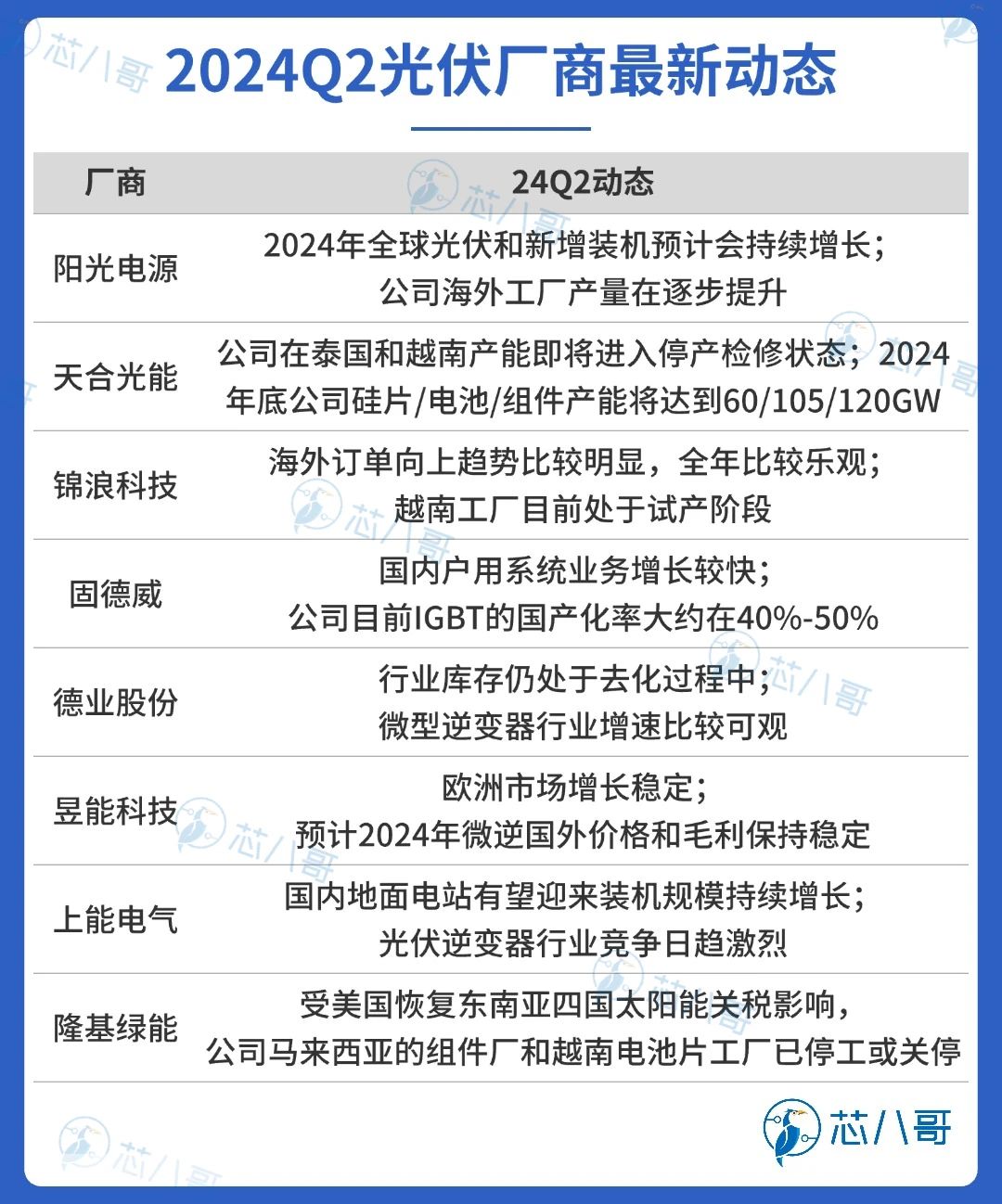

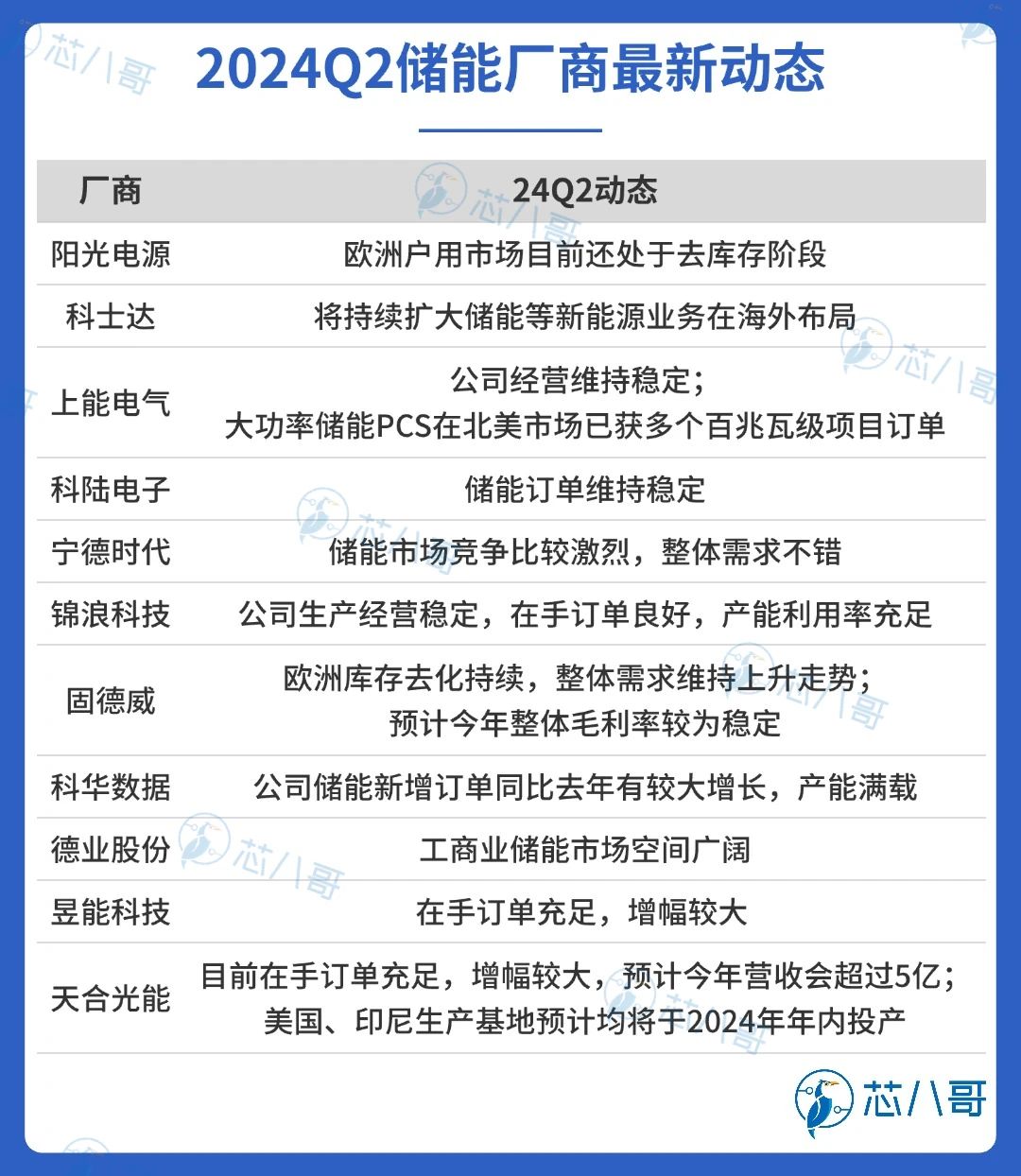

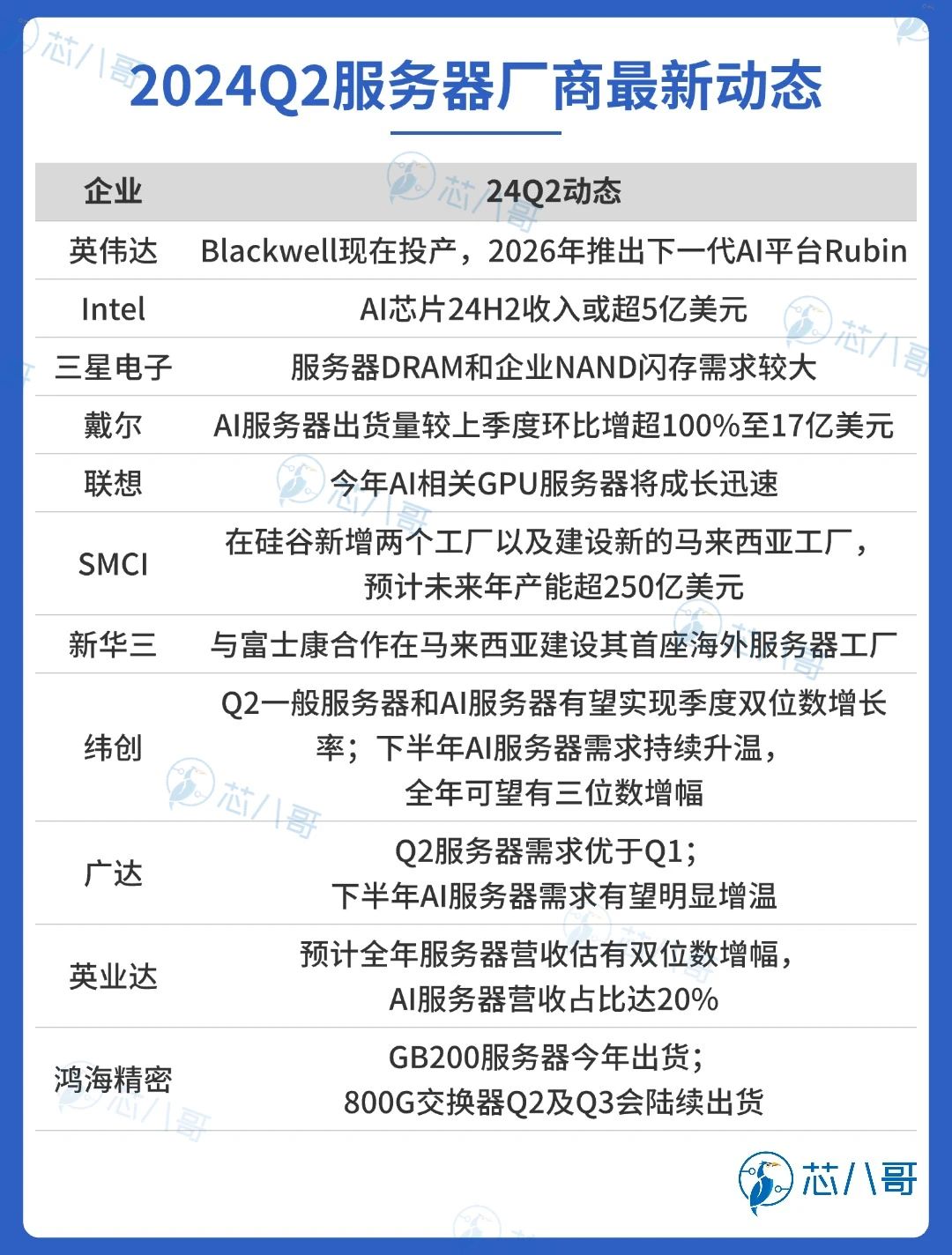

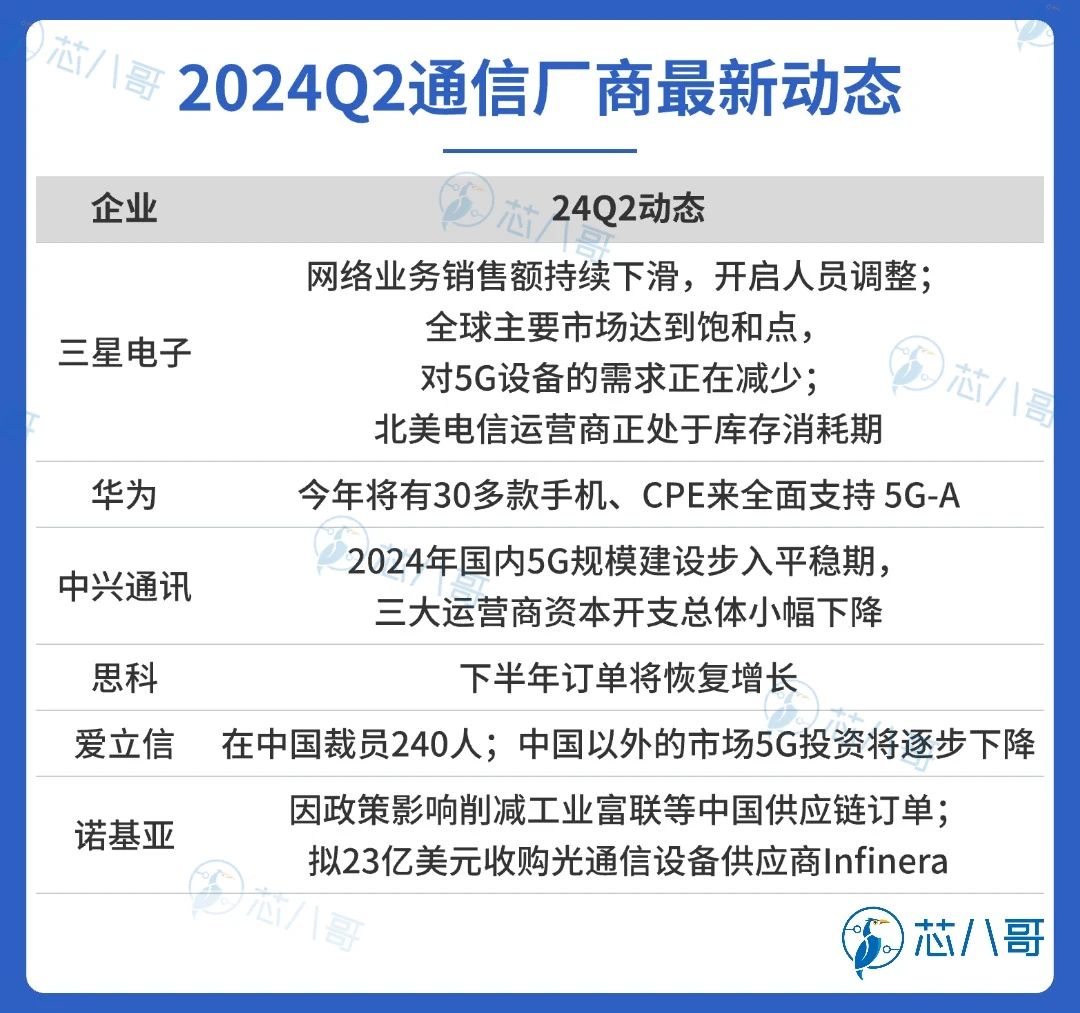

1、半导体上游厂商 (1)硅晶圆/设备 2024Q2,设备订单波动明显,以中国市场为代表设备需求快速增长;硅晶圆订单疲软,库存去化持续。 资料来源:芯八哥整理 (2)原厂 2024Q2,头部原厂营收及订单分化明显,消费类营收弱势复苏,工业市场需求或触底回升,存储、GPU等AI相关供不应求持续,汽车订单和价格压力较大。 资料来源:芯八哥整理 (3)晶圆代工 2024Q2,先进制程订单持续增长,成熟制程产能利用率低迷,代工价格趋稳。 资料来源:芯八哥整理 (4)封装测试 2024Q2,头部封测厂商订单及营收改善明显,产能利用率持续回升,先进封装供不应求。 资料来源:芯八哥整理 2、分销商 2024Q2,头部分销厂商营收和订单回升,客户库存优化改善,全年增长预期乐观。 资料来源:芯八哥整理 3、系统集成 2024Q2,工业需求复苏下部分工控厂商价格调涨,电动化零部件需求上升明显,中国汽车零部件市场竞争加剧,消费类ODM需求预期乐观。 资料来源:芯八哥整理 4、终端应用 (1)消费电子 2024Q2,手机市场复苏态势明显,竞争加剧;PC出货量持续回升,AI PC成头部厂商布局重点;XR销量延续低迷,库存积压较高。 资料来源:芯八哥整理 (2)新能源汽车 2024Q2,电动汽车市场陷入存量竞争格局,头部厂商加速海外市场布局,关注最新欧盟对华电动汽车加征关税影响。 资料来源:芯八哥整理 (3)工控 2024Q2,汽车及新能源行业工控订单增长稳定,中国市场增长较快,但竞争加剧。 资料来源:芯八哥整理 (4)光伏 2024Q2,以欧洲为代表的海外市场光伏订单增长稳定,关注美国6月6日起恢复东南亚四国太阳能关税对于头部厂商影响。 资料来源:芯八哥整理 (5)储能 2024Q2,行业库存去化接近尾声,头部厂商订单尤其在海外市场增长强劲,下半年需求或加速回升。 资料来源:芯八哥整理 (6)服务器 2024Q2,AI服务器供应链订单量价齐升,供不应求延续,预期全年需求维持高景气度。 资料来源:芯八哥整理 (7)通信 2024Q2,通信行业延续低迷态势,需求和投资下降,关注政策对于中国供应链厂商影响。 资料来源:芯八哥整理

分销与采购机遇及风险

1、机遇 2024Q2,DRAM、NAND及NOR Flash等核心存储产品量价齐升延续,看好工业模拟芯片需求改善及国产MCU发展,关注Wi-Fi 7市场应用增长。 资料来源:芯八哥整理

2、风险 2024Q2,AI、光伏、通信及汽车等领域政策风险增加,需重点关注其对于中国供应链厂商影响;受头部厂商停产影响下DDR3价格或上涨。 资料来源:芯八哥整理

小结

2024Q2,全球半导体行业头部厂商业绩持续改善,虽然行业仍表现出明显的波动和不确定性,但景气度回升态势明确。展望全年,WSTS最新将今年全球半导体规模增速由13.1%上调至16.0%,增长高于预期。 芯八哥认为,在AI及相关应用加速落地、新能源库存去化改善、电动汽车渗透率上升、工业应用走出低谷、消费电子持续复苏等驱动下,全球半导体行业已在回归上升周期路上。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

社群二维码

关注“华强商城“微信公众号

Copyright 2010-2023 hqbuy.com,Inc.All right reserved. 服务热线:400-830-6691 粤ICP备05106676号 经营许可证:粤B2-20210308