摘要: 近日,世界半导体贸易统计组织 (WSTS)公布了对2022年全年市场营收的预测,预计今年全球半导体市场将继续维持两位数的增长,总体收入规模将达到6332.38亿美元。虽说增速有所放缓,但同比增长仍然达到了13.9%。一、集成电路预期销售额为

近日,世界半导体贸易统计组织 (WSTS)公布了对2022年全年市场营收的预测,预计今年全球半导体市场将继续维持两位数的增长,总体收入规模将达到6332.38亿美元。虽说增速有所放缓,但同比增长仍然达到了13.9%。

一、集成电路预期销售额为5340.10亿美元,同比增长15.3%

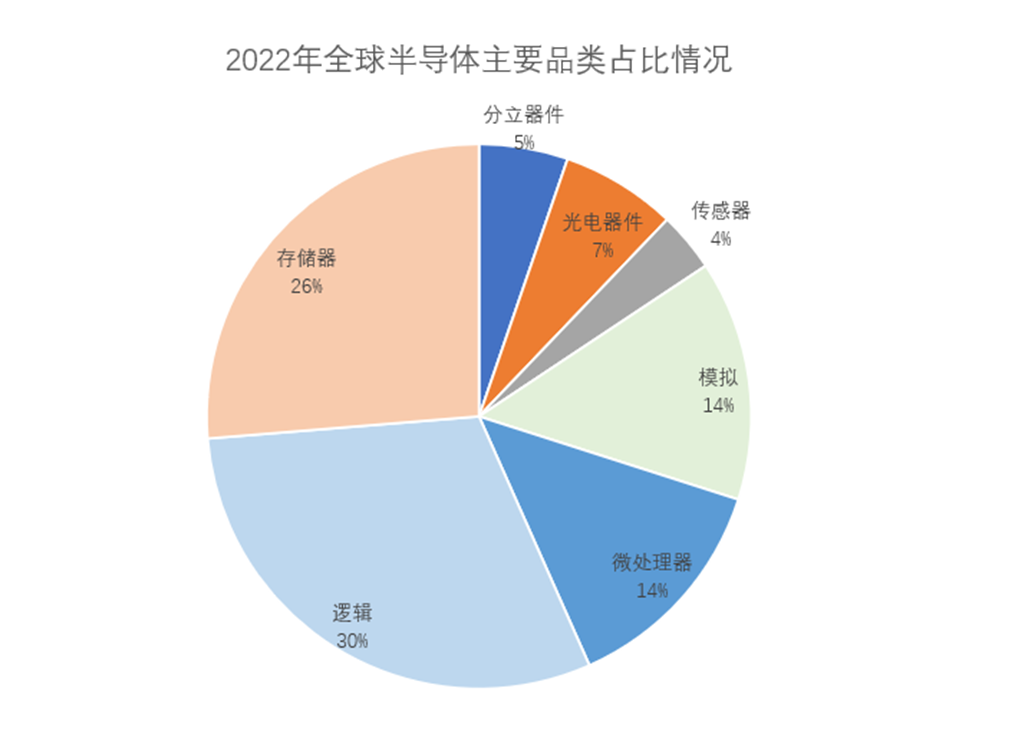

根据WSTS的分类标准,半导体主要可分为集成电路、分立器件、传感器与光电器件四种类别。其中集成电路占比达84%,分立器件占比5%,传感器占比4%,光电器件占比7%。

资料来源:WSTS;芯八哥整理

1、数字集成电路占集成电路比例为83.08%,预期销售额同比增长14%

集成电路(IC,俗称芯片),是半导体行业中占比最大的品种。根据WSTS的数据,2021年全球集成电路销售额为4630.02亿美元,同比增长28.2%,预期2022年销售额将达到5340.10亿美元,同比增长15.3%。

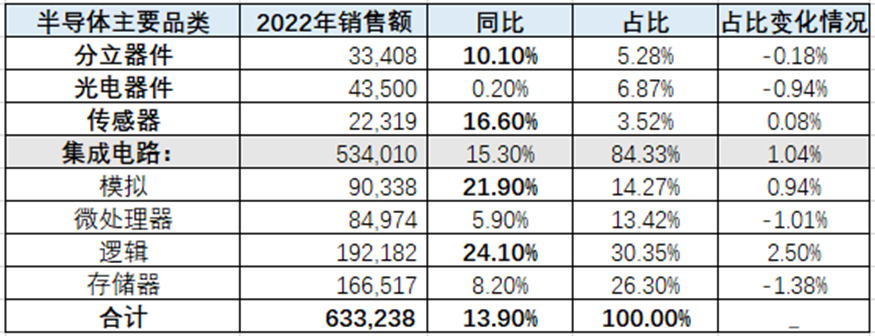

2022年全球半导体销售额预测情况(单位:百万美元)

资料来源:WSTS;芯八哥整理

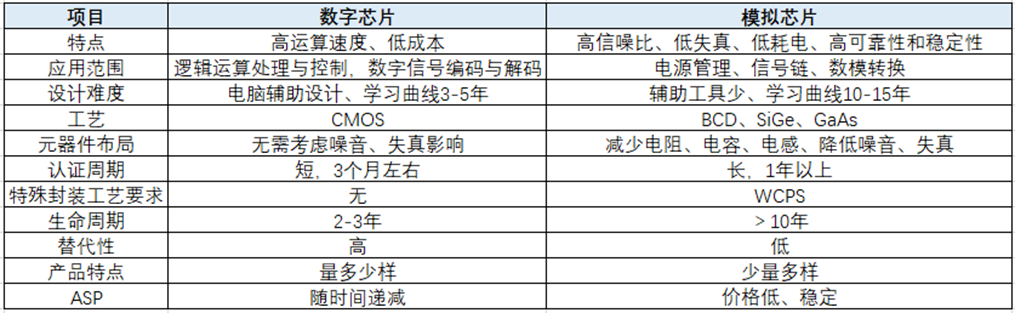

按照不同的信号处理方式集成电路主要分为两大类:数字集成电路和模拟集成电路。简单来说,数字芯片是用来传递、加工和处理各种数字信号的器件。数字芯片一般进行逻辑运算,包含逻辑器件、存储器、微处理器三种类型。其设计难点在于芯片规模大,工艺要求复杂,因此通常需要多团队共同协同开发。

数字芯片和模拟芯片主要维度对比

资料来源:芯八哥整理

1>逻辑芯片销售金额最大,24.1%的增速为全品类最高

其中,逻辑芯片指包含逻辑关系,以二进制为原理,实现运算与逻辑判断功能的集成电路。常见的逻辑芯片有CPU(中央处理器)、GPU(图像处理器)、ASIC(专用处理器)与FGPA(现场可编程门阵列)等类型,逻辑芯片在整个集成电路中占比最大,达到了30%。

从具体类型来看,CPU是大家最为熟悉的逻辑器件,由运算、控制、存储三个单元组成,是计算机操作与控制的核心。作为最广泛使用的计算机系统主控芯片,应用于个人PC机与数据终端服务器等领域。目前,全球CPU行业由英特尔与AMD垄断,国有芯片市占率在个人PC领域约为1%,服务器领域约为2%,国内CPU领域代表企业为龙芯中科、海光信息与兆芯科技。

随着个人PC机数据运算量的猛增,CPU的数据处理逐渐变得吃力,图形处理器GPU作为CPU的辅助应运而生。GPU是专门在个人电脑、工作站、游戏机、平板电脑、智能手机上执行绘图运算工作的处理器。当前全球GPU市场由英伟达、英特尔与AMD垄断,三者市场份额接近100%。国内有望实现突围的GPU相关企业为景嘉微。2021年12月10日,景嘉微发布了GPU旗舰新品JH920,JH920采用14nm工艺,在性能上可与英伟达的GeForce GTX 1050相媲美。

随着智能手机、可穿戴设备等体积更小的智能设备的问世,芯片的集成度也越来越高,出现了以用户参加设计为特征的专用集成电路(ASIC)。智能手机是ASIC的主要应用场景,大家所熟知的华为麒麟芯片便属于ASIC。ASIC虽然优化了整机电路,有效缩减了智能设备的体积,然而这也意味着芯片设计的复杂度大大提升,流片失败的风险增大,在此背景下现场可编程门阵列(FGPA)应运而生。

FGPA最大的特点在于它名称中的现场可编程,使用者可使用FGPA芯片提供商的软件对芯片进行功能配置,将芯片上空白的模块转化为自身所需的具备特定功能的模块。当前中国FGPA市场由赛灵思与英特尔垄断,据两者市占率约90%。国内FGPA领域龙头企业为安路科技,公司于2021年11月12日科创板上市,当前市占率接近1%。

根据WSTS的数据,2021年全球逻辑器件的销售额为1548.37亿美元,同比增长30.8%。预测2022年,其销售额将进一步增长24.1%至1921.82美元。值得强调的是,逻辑器件是所有半导体大类行业中增长最好的品类。

2>存储器增速下滑22.7%,下滑幅度为全品类最高

除了逻辑器件外,存储器是半导体行业中占比第二大的品类。

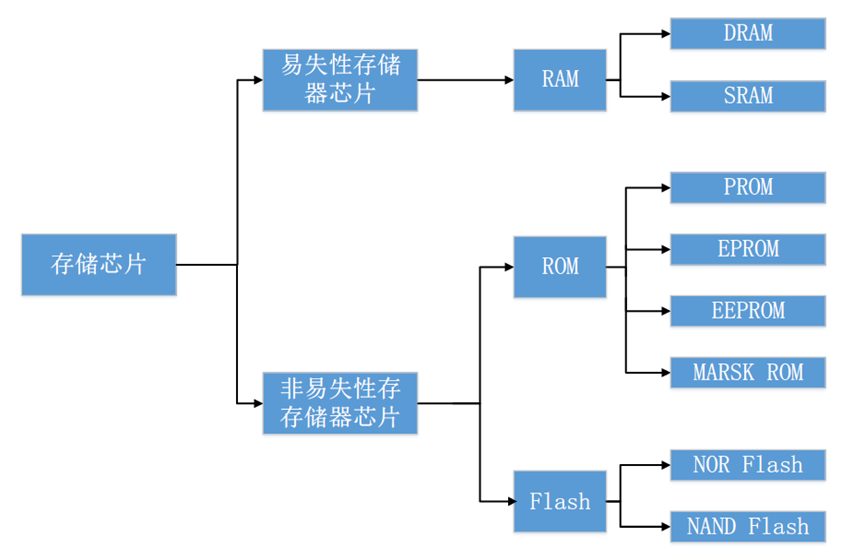

从定义上来看,存储芯片相当于人类的大脑皮层,用来储存信息和数据。心理学上说,人脑记忆可以分为瞬时记忆、短时记忆、长时记忆。同样的,存储芯片根据不同的功能也可以分为静态随机存取存储器(SRAM)、动态随机存取存储器(DRAM)、只读存储器(ROM)、闪存(Flash)等不同的类型。

存储器主要细分品类

资料来源:江波龙

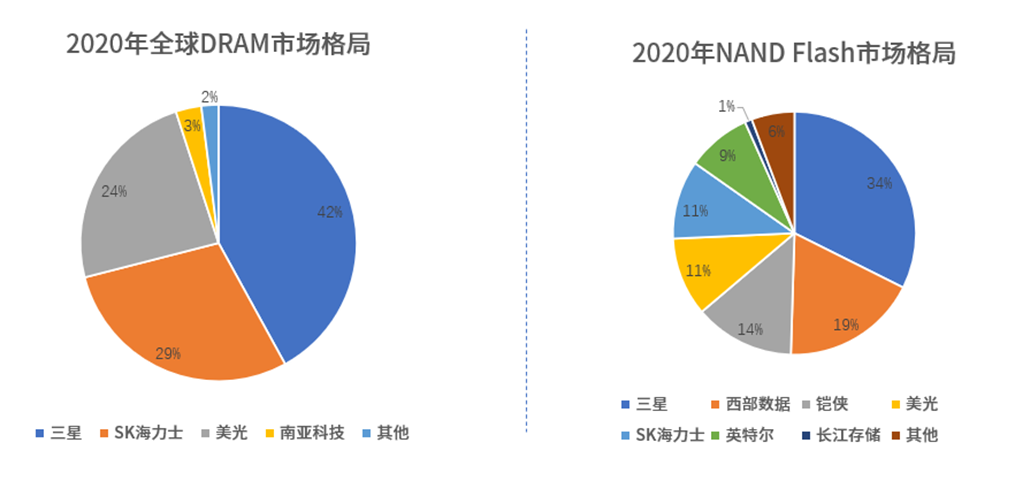

中国作为世界上最大的存储芯片市场,但长期以来的存储芯片都是依赖进口。当下存储器市场可以说是被国外巨头垄断的状态,不管是DRAM还是NAND,三星、美光、海力士都占据了50%以上的份额,尤其在DRAM领域,光三星、海力士、美光这三家的市场占有率就在94%以上。

2020年全球存储器市场竞争格局情况

资料来源:omdia;芯八哥整理

为了突破存储芯片市场,现在国内也有多家存储芯片企业突围,比如长江存储、长鑫存储、兆易创新、江波龙、佰维存储等近年来都取得了不错的发展成绩。

由于受市场通膨加剧与消费电子需求减弱的影响,WSTS预计今年存储器市场规模将增长8.2%,和去年相比增速下滑22.7%,金额为 1665.17亿美元。此外,其对明年的预期降至0.6%,为1674.94亿美元。这意味着存储芯片市场收缩的速度比预期要快。

事实上,存储器的收缩从此前龙头厂商的市场动态也可以略窥一二。三星作为全球最大存储器供应商之一,其坚持暂停所有事业群的订单采购,足以说明终端需求的萎缩已经迫在眉睫了。虽然三星的PC存储和固态驱动器的交货周期还是高达52周,但是价格和货期都已经趋于平稳,随时可能出现量价齐跌的风险。

3>微处理器受益于平均售价(ASP)的提高,仍将保持5.9%的增长

微处理器(MPU)可以分为三类:计算机CPU处理器、手机应用处理器和嵌入式微处理器。

其中,计算机CPU处理器占MPU市场规模的比重为50%,主要包括PC、服务器、平板电脑CPU,代表公司有英特尔、AMD、苹果等;手机应用处理器占比为30%,代笔公司主要有高通、联发科、苹果、华为海思、紫光展讯等;嵌入式微处理器占比为20%,主要应用于智能家居、物联网设备等领域,代表公司有全志科技、瑞芯微、北京君正、晶晨股份等。

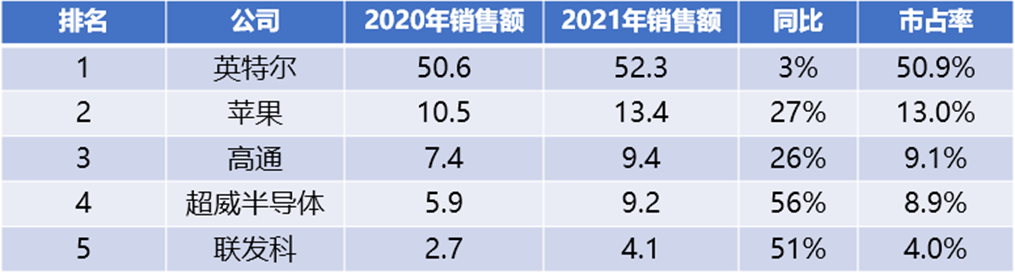

日前,知名半导体分析机构IC Insights更新了全球MPU报告。报告显示2021年前五名MPU供应商分别为英特尔、苹果、高通、AMD、联发科,其中英特尔一家独大,市占率超过50.9%。

全球微处理器(MPU)市场格局情况(单位:10亿美元)

资料来源:IC Insights;芯八哥整理

根据WSTS的最新数据,尽管今年经济困难重重,但由于平均售价(ASP)的提高,预计2022年微处理器将保持5.9%的增长,总销售额将达到849.74亿美元。

2、模拟集成电路仍将保持20%以上的增速,销售额预计达903.38亿美元

模拟芯片是指处理连续性的光、声音、电/磁、位置/速度/加速度等物理量和温度等自然模拟信号的芯片,按产品类型主要由电源管理芯片和信号链芯片构成。其中,电源管理芯片主要是指管理电池与电能的电路,约占模拟芯片市场比例约为53%;信号链芯片主要是指用于处理信号的电路,市场占比约为47%。

由于模拟芯片的产品种类复杂、产品生命周期长、工艺制程要求低、设计工艺依赖经验等特点,导致模拟芯片市场存在寡头竞争特点。高护城河外,其他厂商受技术工艺、人才培养等限制难以进入模拟芯片行业;高护城河内,模拟芯片产品种类众多,不同厂商间产品重叠度低,存在弱竞争形态。

根据IC Insights数据,全球模拟芯片的龙头厂商比较稳固,近十年来前10大模拟芯片厂商基本上变化很小。从2021年的数据来看,前十大厂商占到模拟芯片行业产值的70%。其中德州仪器、亚德诺、思佳讯分别以140.50亿美元、93.55亿美元、59.10亿美元位列前三,德州仪器占据模拟芯片行业的龙头地位,全球市占率达19%。

全球前十大模拟芯片厂商市占率情况

资料来源:IC Insights;芯八哥整理

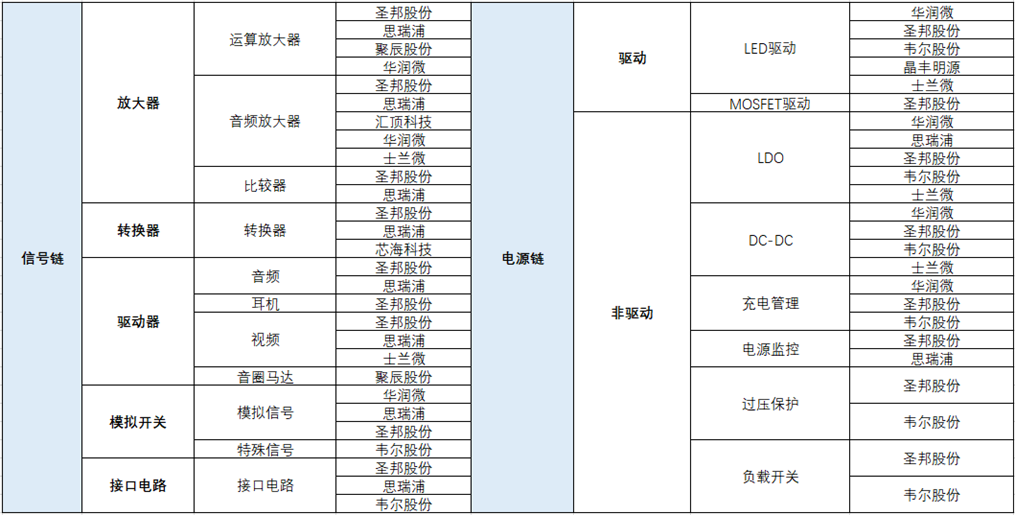

国内企业方面,电源管理芯片,用途广泛成熟,技术迭代较慢,壁垒相对较低,因此国内布局广泛,相关企业包括圣邦股份、矽力杰、韦尔股份、富满电子、中颖电子、全志科技、晶丰明源、思瑞浦、芯朋微、上海贝岭等;信号链芯片,国内布局企业主要包括圣邦股份、思瑞浦、汇顶科技、芯海科技、澜起科技、华为海思等。

国内主要模拟芯片厂商

资料来源:芯八哥整理

作为去年增长最好的半导体品类,模拟芯片厂商大都在去年的缺芯涨价行情中赚的盆满钵满。不过,虽然今年的景气行情还在延续,但增长明显有放缓的迹象。根据WSTS的数据,预计2022年全球模拟芯片销售额将达到903.38亿美元,同比增长21.9%。这个数据看上去不错,但和去年33.1%的增长率比起来,已经下滑接近11个百分点。

此前,全球模拟芯片龙头德州仪器就通知客户下半年供需失衡的状况将缓解,使得以电源管理芯片为首的模拟芯片开始面临跌价压力。此外,业内更是传出意法半导体部分消费类芯片价格在最近两个月的跌幅达到八成。以上龙头厂商的动态似乎在释放出一个危险信号:模拟芯片厂商内部也开始出现产品结构性分化的情况,大家只能根据市场需求去动态调整自己的产品结构和客户结构才能维持持续盈利。

二、分立器件预计同比增长10.1%,销售额将达到334.08亿美元

分立器件是指具有单独功能且功能不能拆分的电子器件。按照功率、电流指标又划分出了小信号器件(耗散功率小于1W或者额定电流小于1A)及功率器件(耗散功率不小于1W或者额定电流不小于1A))两大类。

功率器件是电力电子行业的重要基础元器件之一,广泛应用于电力设备的电能转化和电路控制等领域。作为用电装备和系统中的核心,功率器件的作用是实现对电能的处理、转换和控制,管理着全球超过 50%的电能资源,广泛用于智能电网、新能源汽车、轨道交通、可再生能源开发、工业电机、数据中心、家用电器、移动电子设备等国家经济与国民生活的方方面面,是工业体系中不可或缺的核心半导体产品。其中以场效应晶体管(MOSFET)和绝缘栅双极型晶体管(IGBT)为代表。

1、MOSFET将保持6.7%的复合增长率,预计至2025年将达到118.47亿美元

MOSFET,即金属氧化物半导体场效应晶体管。因其具有驱动功率小,开关速度快,工作频率高,热稳定性强等优势被称为最理想的功率器件。

相较于其他功率半导体产品,MOSFET具有开关频率高,稳定性强的优点,因此MOSFET多应用于汽车、工业等领域。据MEMS预测,2022年MOSFET终端应用占比中,汽车占比为22%,计算机及存储占比为19%,工业占比为14%。

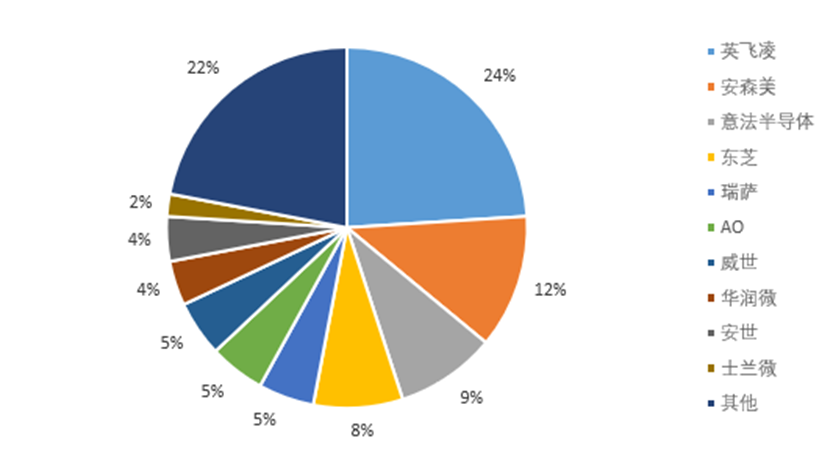

2020年,全球MOSFET市场规模达80.67亿美元,预计未来5年MOSFET将保持不低于6.7%的比例增长到 2025年市场规模将达到118.47亿美元。市场格局方面,2020年全球MOSFET市场英飞凌占据24%的市场份额,位居第一。华润微、安世半导体、士兰微入围全球前十名企业,市占率分别为3.9%、3.8%和2.2%。

2020年全球MOSFET市场格局

资料来源:Omdia,芯八哥整理

受益于半导体行业日益深入的国产替代浪潮,目前国内MOSFET厂商的营收体量迅猛增长,其中以华润微、扬杰科技、华微电子、新洁能、士兰微、东微半导为代表。值得一提的是,华润微深耕MOSFET多年,目前已成长国内营业收入最大、产品系列最全的MOSFET厂商。

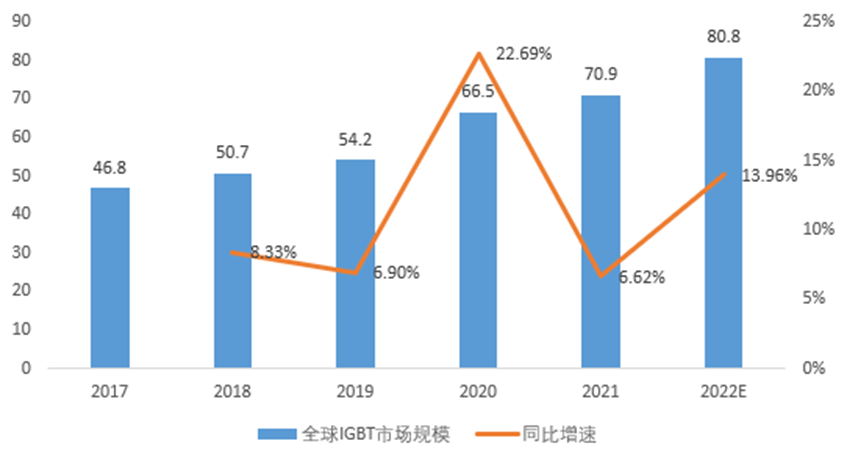

2、IGBT供不应求,预期2022年同比增长13.96%至80.8亿美元

IGBT是由BJT和MOSFET两种结构复合而成的全控型电压驱动式功率半导体器件。IGBT同时具备MOSFET输入阻抗高、开关速度快、控制功率小以及BJT导通电压低、通态电流大、损耗小的优点,目前广泛应用于650-6,500V的中高压领域,是功率器件领域最具发展前景的赛道。

根据生产制造技术和下游应用场景的不同,IGBT有单管、IGBT模块和智能功率模块IPM三种类型。2021 年全球IGBT市场规模约70.9 亿美元,接近500亿元人民币规模。预期2022年IGBT全球市场规模将增长13.96%至80.8亿美元。其中,中国市场约占全球市场的40%。

全球IGBT市场规模及预测

资料来源:芯八哥整理

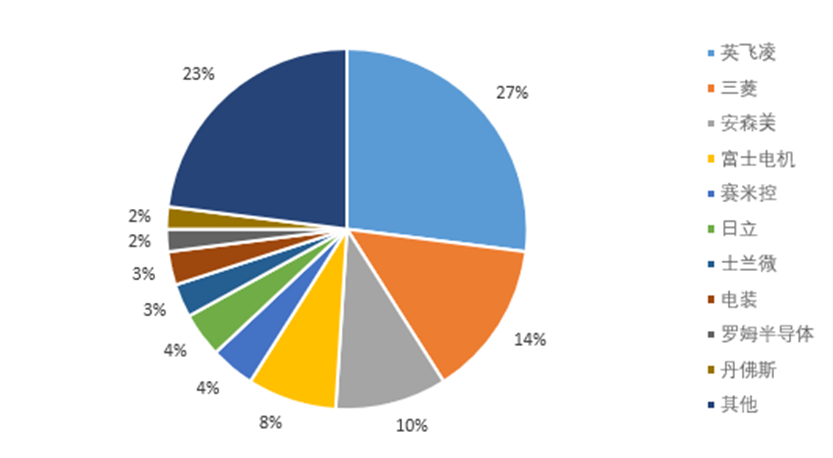

从全球 IGBT 竞争格局来看,行业较为集中, 根据 Yole的数据, 2020 年行业 CR3达 50%,英飞凌是行业绝对龙头,市占率达 27%。除了英飞凌之外,三菱电机、安森美和富士电机目前市占率都在8%以上;从国内来看,国内在IGBT产业链布局较完善的企业有比亚迪半导体、斯达半导、中车时代电气、士兰微等。此外,宏微科技、智新半导体、新洁能、华大半导体等多家企业也具有IGBT产品或技术储备,部分企业的产品已经实现在新能源汽车、工业控制等领域大规模量产出货。

2020 年全球 IGBT 竞争格局

数据来源:Yole,芯八哥整理

从功率半导体大厂英飞凌和安森美的最新货期和价格趋势来看,目前IGBT和MOSFET的产品货期普遍在39周以上,最长的可达52周。此外,受益于新能源汽车、光伏、储能等新需求的爆发,上述产品价格一直处于稳中带升的趋势。

英飞凌、安森美IGBT货期与价格趋势

数据来源:富昌电子,芯八哥整理

根据WSTS的数据统计,尽管分立器件只占半导体行业销售额的5.28%,但2022年预计仍然将保持10.1%的增长。

三、传感器出现分化,但仍然预期增长16.6%至231.84亿美元

传感器(transducer/sensor)是一种检测装置,能感受到被测量的信息,并能将感受到的信息,按一定规律变换成为电信号或其他所需形式的信息输出,以满足信息的传输、处理、存储、显示、记录和控制等要求, 是连接物理世界和数字世界的桥梁。

按产品的不同传感器又可以分为MEMS传感器、CIS传感器、RF传感器、雷达传感器、指纹传感器等。其中占比最大的为MEMS传感器,约为29.7%。

1、 MEMS传感器下游需求趋缓,价格竞争较为激烈

顾名思义,MEMS传感器即运用了MEMS技术的传感器。与传统传感器相比,MEMS传感器具有体积小、重量轻、集成度高、智能化、低成本、功耗低、可大规模生产等优点,在手机中的应用尤其广泛,比如磁传感器、指纹传感器、环境传感器等。

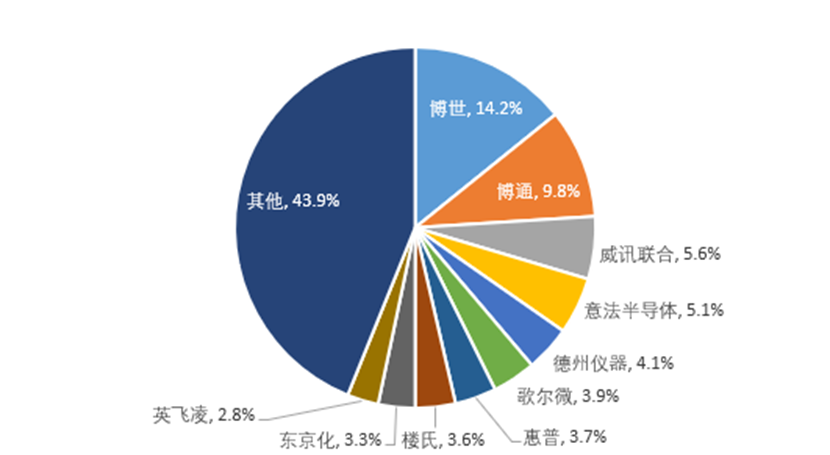

从全球市场格局情况来看,2020年全球MEMS传感器市场中,博世以14.2%的份额占比位列第一,其次为博通和威讯联合,占比分别为9.8%和5.6%,而歌尔微以3.9%的市场份额位列第六;中国方面,歌尔股份以55%的份额占比位列第一,其次为华天科技和华润微,占比分别为12%和10%。

2020年全球MEMS传感器市场格局分布情况

数据来源:芯八哥整理

2、激光雷达传感器供不用求,主要厂商订单暴增

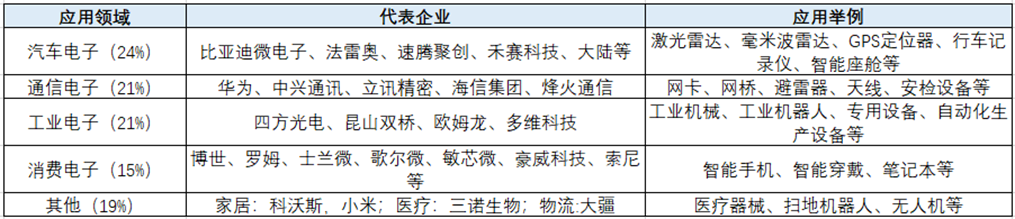

从下游应用来看,汽车电子是传感器最大的应用领域,占比为24%。随着近年来激光雷达、毫米波雷达等逐渐在新能源汽车普及,未来传感器在汽车领域的应用占比将不断提升,是传感器未来发展的主要赛道之一。

传感器主要应用领域

数据来源:芯八哥整理

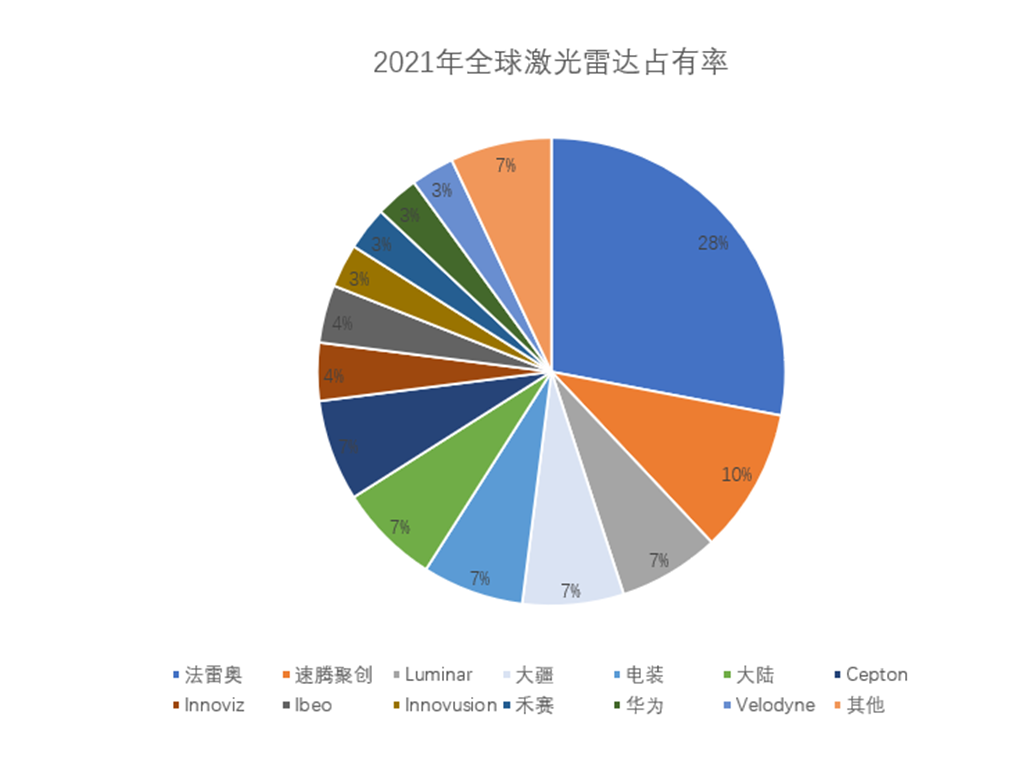

在激光雷达领域,根据Yole的数据统计,法国一级汽车供应商法雷奥以28%的市占率位居车载激光雷达第一位,本土企业速腾聚创则以10%的市占率位居第二,Luminar以7%的份额位列第三。除了速腾聚创外,上榜的中国企业还有览沃科技(大疆)、禾赛科技、图达通、华为等,中国5家企业合计占比达26%。

资料来源:Yole

销售数据方面,根据WSTS统计,2021年全球传感器销售额为191.49亿元,2022年预期在此基础上,同比增长16.6%达到223.19亿元。

从市场情况来看,手机出货量的持续下滑,导致消费市场饱和,未来传感器在消费电子领域的增长额将趋于平缓。从MEMS传感器龙头厂家歌尔微和敏芯股份的半年报也可以看出,上半年由于下游需求趋缓,价格竞争较为激烈,同比利润都开始下滑,敏芯股份甚至出现由盈转亏的情况。

和消费市场形成鲜明对比的是,汽车传感器市场出现供不应求的情况。据速腾聚创透露,目前公司已经获得来自比亚迪、一汽红旗、广汽埃安、极氪、威马汽车、路特斯等超过50款车型项目的定点订单。在下游旺盛需求的带动下,今年上半年公司订单量相较于去年同期增长超过10倍。

四、光电子器件上涨动能趋弱,整体价格处于稳中下滑的趋势

光电器件指利用电-光子转换效应制成的各种功能器件以及诸如反射器或安装五金件之类为此类产品配套的附件或辅助物品。这是一个多样化的产品类别,包括光纤发射器和接收器、LCD、LED、OLED 、AMOLED和VFD显示器、EL线、白炽灯、激光器、光管和氙气闪光灯管等许多其它产品类型。

按照功能的不同,光电器件主要可以分为光纤通讯器件和光电照明器件。

1、光纤通讯器件被国外厂商垄断,国产比例较低

其中光纤通讯器件包括光有源器件(例如激光器,光收发模块等),光无源器件(例如光电耦合器,光纤光开关,光分波器等)。

以光电耦合器为例,光电耦合器(简称“光耦”)作为高低压电路中最常使用的隔离器件,应用非常广泛。近年来,随着新能源汽车、光伏逆变、伺服变频、智能家电、通讯、特高压电力等行业快速发展,对光耦的需求不断加大。

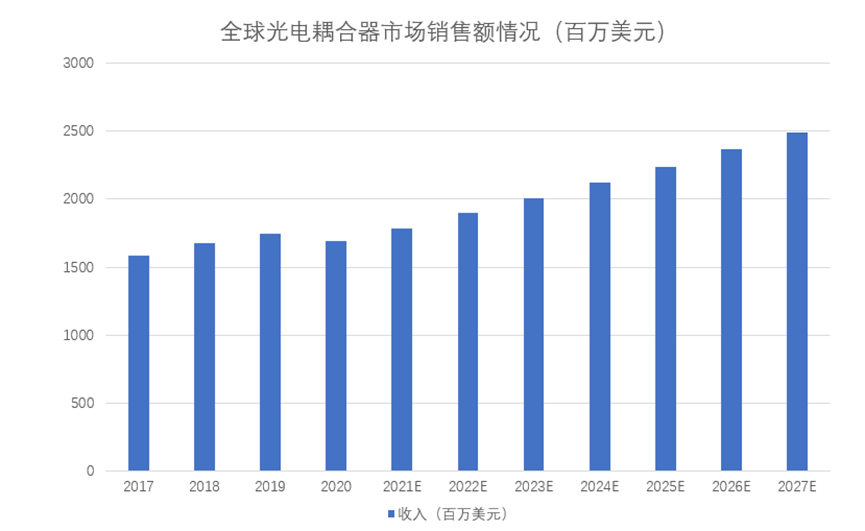

根据QY Research 的研究数据显示,2020年全球光耦合器总产值为16.91亿美元,预期未来7年将保持5.65%的年复合增长率,到2027年总产值将达到24.87亿美元。从出货量来看,2021年全球总出货量为384.55亿颗,预期到2027年将达到692.22亿颗,年复合增长率为10.29%。

资料来源: QY Research;芯八哥整理

2021年,全球范围内光耦合器第一梯队厂商主要有安森美、东芝和博通,合计占有44.54%的市场份额;第二梯队厂商有威世、瑞萨电子、夏普和光宝科技等,共占有25.23%份额。值得一提的是,目前前述光耦的主要供应厂商占据高端市场95%以上份额,而中国大陆厂商市占率不足3%。

2、光电照明器件需求疲软,国内厂商占比逐渐提高

光电照明器件指的是LCD、LED、OLED等需要电转光的器件。

以OLED为例,LED的全称为(Organic Light-Emitting Diode)为例,即有机发光二极管,指采用极薄的有机材料涂层和玻璃基板所构成且当电流通过时会发光的有机半导体。

OLED作为新一代显示技术,其显示性能相比LCD更优异,具有显示效果佳、耗电低、柔性高和超轻薄等优点,被广泛运用于智能手机、汽车电子、智能穿戴设备、VR设备等产品的屏幕上。按驱动方式OLED可分为AMOLED和PMOLED。

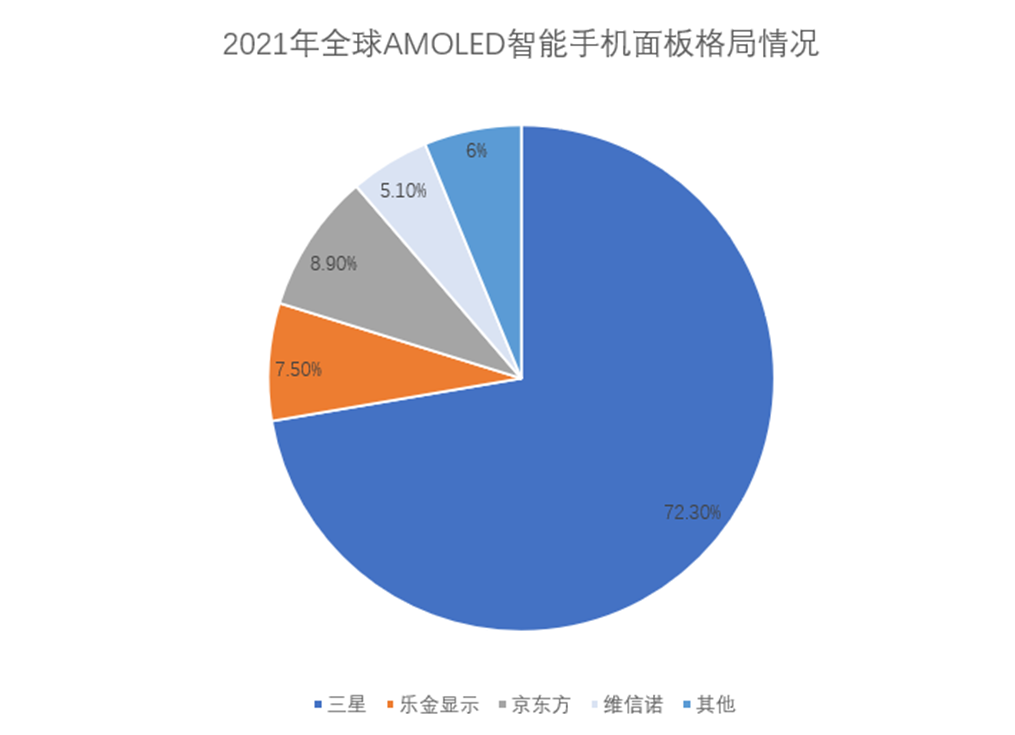

据CINNO Research数据显示,2021年全球市场AMOLED智能手机面板出货约 6.68 亿片,同比增长 36.3%。其中韩国地区AMOLED智能手机面板出货份额近八成,依然是主力军;而国内厂商出货份额稳步攀升至20.2%,同比增加 3.7 个百分点。

分企业来看,三星AMOLED 智能手机面板出货量约4.8亿片,同比增长28.8%,市场份额为72.3%; 乐金显示(LGD)AMOLED 智能手机面板出货量约0.5亿片,同比增长47.1%,市场份额为7.5%;中国方面,京东方(BOE)AMOLED 智能手机面板出货量约 0.6 亿片,同比增长 67.2%,市场份额 8.9%,同比上升 1.6 个百分点,位居全球第二,稳居国内第一。维信诺 (Visionox) AMOLED 智能手机面板出货量约 0.3 亿片,同比增长 111.1%,市场份额 5.1%,同比上升 1.8 个百分点,位居全球第四,国内第二。

资料来源:CINNO Research;芯八哥整理

进入2022年,部分终端品牌仍以调整库存为优先策略,备货以保守为主,智能手机面板需求整体相对疲软,供需仍处于宽松状态。总体来看,智能手机面板价格整体呈现稳中下滑的趋势。

WSTS预计,2022年光电类产品上涨动能较弱,预计今年市场规模和去年相比大体持平,微涨0.2%,金额为451.20亿美元。

写在最后

从供应端来看,除车规级产品比如MCU、PMIC、IGBT、碳化硅、MOS等产品和工控类电源管理芯片、放大器等少部分产品仍处于紧缺状态外,绝大部分芯片供应已得到缓解,消费级的存储器、CIS传感器、显示驱动芯片、LED驱动芯片、MCU、电源管理芯片、PA、滤波器等诸多产品甚至已经出现供给过剩的情况。

虽然短期半导体行业已经进入库存调整周期,并且普遍预期将持续到2023年上半年。但是从长期来看,在数字化和智能化的发展趋势下,半导体市场需求整体还是比较旺盛,未来国产替代依旧是主旋律。

展望2023年,WSTS将全年增速预测由5.1%下修至4.6%,但预计半导体各主要产品类别仍可维持增长态势,其中预期较高的逻辑器件和模拟器件仍然将维持5%以上的比例增长。

上一篇:从500亿独角兽到停产、冻结资产!柔宇科技再陷入新危机

下一篇:Infineon Technologies CY4535 EZ-PD™ BCR LITE评估套件的介绍、特性、电路板结构及测试设置

社群二维码

关注“华强商城“微信公众号

Copyright 2010-2023 hqbuy.com,Inc.All right reserved. 服务热线:400-830-6691 粤ICP备05106676号 经营许可证:粤B2-20210308